Pela experiência do escritório, estamos acostumados a lidar com pessoas com dúvida a respeito de como a mudança para o exterior afeta seus investimentos no Brasil. Falamos extensamente sobre residência fiscal no Brasil e o fenômeno da dupla residência fiscal.

Tudo leva a crer que, a partir de 2023, precisaremos também tratar da “residência cambial” no Brasil para fins de atender ao Banco Central, em paralelo à residência fiscal perante a Receita Federal. A residência cambial afeta o mercado de câmbio, em especial as remessas internacionais, o registro de capital brasileiro no exterior, o registro de capital estrangeiro no Brasil e a prestação de informações para o Banco Central.

O objetivo deste texto é esclarecer sobre o que acaba de entrar em vigor para 20231Vide Resolução BCB nº 280/2022., e por que entendemos que se trata da solução errada para um problema simples. Participamos de Consulta Pública aberta pelo Banco Central sobre o assunto, mas nossas sugestões não foram incluídas. O conteúdo atual é sobre o que entrou em vigor, com ainda algumas dúvidas sobre o que esperar do futuro. O Banco Central ainda precisará desenvolver algumas rotinas para sabermos como na prática essas novas regras serão aplicadas.

Residência fiscal no mercado de câmbio

Até o advento da Nova Lei Cambial2Lei nº 14.286/2021., o Banco Central utilizava os mesmos critérios da legislação tributária para estabelecer o status de residente no Brasil, ou seja, o que a Receita Federal considerasse como residência fiscal também valeria para o mercado de câmbio3Essa vinculação pode ser vista no artigo 1º da Resolução Bacen nº 3.854/2010, que determina que a pessoa física considerada residente fiscal no país, pelos critérios da legislação tributária, deve prestar declaração de bens e valores que possuir fora do território nacional ao Banco Central do Brasil..

A partir de 2023, esse não será mais o caso. A Nova Lei Cambial, em seu art. 1º, permitiu ao Banco Central regulamentar o que o conceito de residente significa para o “mercado de câmbio brasileiro, o capital brasileiro no exterior, o capital estrangeiro no País e a prestação de informações ao Banco Central do Brasil, para fins de compilação de estatísticas macroeconômicas oficiais”.

Isso quer dizer que informações de como enviar dinheiro para o exterior, investir no Brasil morando no exterior e como prestar demais informações ao Banco Central podem ser tratadas de um jeito pela Receita Federal e de outro pelo Banco Central.

O que será considerado Residência Cambial no Brasil

Neste momento (janeiro de 2023), sabemos que as regras que se tornaram efetivas são as mesmas que, em julho de 2022, o Banco Central propôs em Consulta Pública4Vide texto da Consulta Pública nº 90/2022 no Sistema de Consultas Públicas, opção “Consultas Encerradas”, e ali procure pelo número da consulta. Infelizmente, o Banco Central não tem a melhor estrutura de busca desses documentos.. Ali se utiliza o conceito de residência fiscal previsto pela Receita Federal5Instrução Normativa SRF no 208/2002, arts. 2º e 3º. como ponto de partida, mas com algumas diferenças importantes e ainda sem detalhes.

Para ter residência cambial no Brasil, uma pessoa física deve:

- residir no Brasil em caráter permanente; ou

- ausentar-se do território nacional para prestar serviços no exterior para a Administração Pública Federal brasileira; ou

- sendo estrangeiro, encontrar-se no Brasil com autorização de residência deferida por prazo indeterminado (a partir da data de ingresso no País); ou

- sendo estrangeiro, manter-se no território nacional sem prestar serviços no Brasil como funcionário de governo estrangeiro; ou

- sendo estrangeiro com visto temporário:

- trabalhar com vínculo empregatício ou desenvolvendo atividade econômica no Brasil (a partir da data de ingresso no País); ou

- permanecer mais de 12 meses consecutivos no Brasil (a partir da data de ingresso no País, mas podendo manifestar-se formalmente ao Banco Central para reduzir ou aumentar esse prazo); ou

- sendo brasileiro não residente, retornar ao País com ânimo definitivo (a partir da data de ingresso no País, mesmo que esteja agindo no Brasil como funcionário de governo estrangeiro); ou

- sendo residente, brasileiro ou estrangeiro, retirar-se do território nacional em caráter permanente (a partir da data de saída do País, caso se manifesta formalmente nesse sentido para o Banco Central); ou

- sendo residente, brasileiro ou estrangeiro, retirar-se do território nacional em caráter temporário (a partir da data de saída do País ou por outro prazo, caso se manifeste formalmente nesse sentido para o Banco Central); ou

- sendo residente, brasileiro ou estrangeiro, retirar-se do território nacional em caráter permanente ou temporário (durante os primeiros 12 meses consecutivos de ausência, caso não se manifeste formalmente ao Banco Central para reduzir ou aumentar esse prazo).

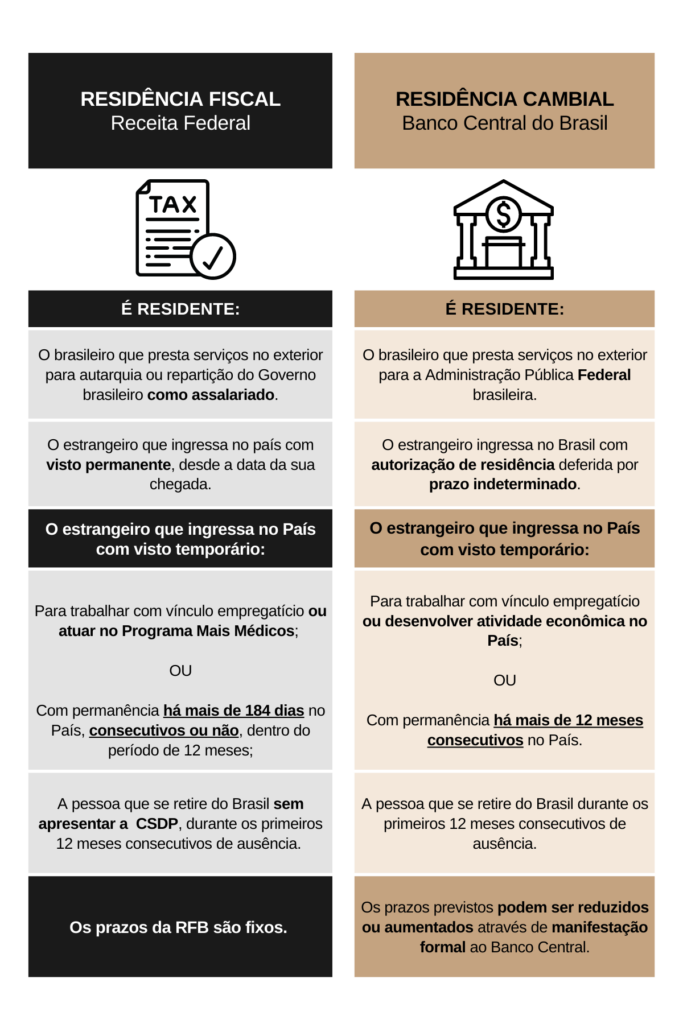

Criou-se então um irmão gêmeo, e quase idêntico. A Receita Federal e o Banco Central estabelecem, de forma idêntica, que é residente (fiscal ou cambial) a pessoa que resida no Brasil em caráter permanente e, o brasileiro, que após adquirir a condição de não residente, retorne ao País com ânimo definitivo.

No entanto, nos outros conceitos, é possível notar pequenas diferenças entre a Receita Federal e o Banco Central:

A diferença é tênue, mas pertinente, e aumenta a “nebulosidade” das regras brasileiras. A proposta não esclarece como será formalizado para o Banco Central uma mudança de prazo de residência cambial no Brasil. Parece sugerir um procedimento semelhante ao da saída definitiva do Brasil, com uma segunda Declaração de Saída Definitiva do País (DSDP), mas desta vez para o Banco Central.

Está muito claro que o Banco Central não quis causar uma mudança brusca de legislação. Por outro lado, a Nova Lei Cambial tornou possível ser residente cambial no Brasil e não residente para fins fiscais, e vice-versa.

Por que criticar o Banco Central

Pode parecer um problema pequeno, mas que expõe como a relação entre o Banco Central e a Receita Federal é frágil e descoordenada, especialmente em termos de troca de informações. É muito mais lógico que as informações de uma pessoa sejam pedidas uma única vez, e sejam adotadas do mesmo jeito para investimentos financeiros no Brasil, enviar dinheiro para o exterior e pagamento de impostos. Ao criar dois critérios diferentes, mas parecidos, a chance de erro aumenta, seja esse erro praticado por pessoas, instituições ou pelo próprio Governo.

É muito parecido com a “Comédia dos Erros”, de Shakespeare. Dois gêmeos idênticos, separados num naufrágio e criados em lugares diferentes, passam a ser confundidos um com o outro quando permanecem na mesma cidade.

Por exemplo: suponha que um gerente de banco queira abrir uma conta bancária para um cliente que mora no exterior, mas visita o Brasil com frequência. Como fará o cadastro do cliente? Pela nossa experiência, a palavra “residência” normalmente é lida como “endereço”, e o fato de o endereço da pessoa ser informado no Brasil ou no exterior determina, nas mãos do gerente, o tratamento tributário aplicado pelo banco (e agora cambial também). Daí corremos o risco de ter uma realidade no cadastro do banco, outra nas declarações para a Receita e mais uma para fins do Banco Central.

Na prática, a Nova Lei Cambial inaugurou uma nova comédia de erros, em que a mesma pessoa física será considerada residente ou não residente ao sabor dos acontecimentos cadastrais da sua vida, principalmente nas remessas internacionais. Esse problema já existe quando se trata da conta CDE, e só promete ser agravado a partir de 2023.

Podia ser diferente?

Para ser justo, não muito. O cerne do problema está na falta de colaboração entre Receita Federal e Banco Central, dentro de suas competências, diante de uma lei subjetiva demais. Nosso escritório formalizou para o Banco Central, em 26 de junho de 2022, as seguintes sugestões, as quais infelizmente não foram acatadas:

No curto prazo:

- manter referência às regras tributárias de residência fiscal, sem criar conceito novo;

- obrigar a instituição autorizada a operar no mercado de câmbio a manter cadastro atualizado sobre o endereço do cliente; e

- obrigar a mesma instituição a manter, num campo separado, a indicação expressa a respeito da condição da pessoa como residente fiscal no Brasil ou não, utilizando-se a mesma informação para fins cambiais.

O procedimento já é hoje exigido das instituições financeiras brasileiras com base nos acordos internacionais de troca de informações em matéria fiscal e penal, como o FATCA (Foreign Account Tax Compliance Act) e o CRS (Common Reporting Standard). Essas informações são enviadas para a Receita Federal por meio de uma declaração chamada “e-Financeira”.

Nada impede o banco de fornecer os mesmos dados da e-Financeira para o Banco Central. Isso eliminaria a necessidade de criar uma obrigação adicional, e evitaria que o Banco Central recebesse informações incorretas ou discrepantes daquelas enviadas à Receita.

No longo prazo:

- fazer uma reforma tributária que faça evoluir o conceito de residência, utilizado da maneira mais uniforme possível para fins fiscais e cambiais.

Nesse aspecto, já defendemos que o uso do “ânimo definitivo” como critério para a residência fiscal cria uma situação de muita insegurança, dado o caráter extremamente subjetivo do conceito. Não há necessidade de eliminar o “ânimo definitivo”, mas reformar as regras existentes de forma a reduzir a margem para dúvidas.

Um caminho útil para encontrar um terreno comum entre Receita Federal e Banco Central seria combinar o conceito de domicílio civil (já usado hoje) com o conceito de residência proposto pelo Fundo Monetário Internacional (FMI) para estatísticas de investimento e de câmbio em nível mundial6A normativa atual do FMI está prevista no “BPM6”, ou seja, na sexta edição do Balance of Payments and International Investment Position Manual, p. 70-72.. O Banco Central está obrigado a produzir estatísticas no formato requerido pelo FMI, inclusive sobre os investimentos de residentes e não residentes em nosso território.

Esse tema merece um texto próprio no futuro, em vez de ser detalhado aqui. De qualquer forma, é preferível fazer uma mudança em colaboração com o Ministério da Economia, Banco Central e a Receita Federal do Brasil, para que os conceitos das duas autarquias possam ser próximos o suficiente para facilitar os investimentos no Brasil. É provável que a lei do imposto de renda deva ser alterada para permitir uma implementação de um conceito de residência compatível com o BPM6 tanto para fins cambiais como tributários.

Conclusões

A partir de 2023, é esperada uma mudança relevante na legislação do mercado de câmbio, e que passa pela criação de um novo conceito de “residência cambial”, diferente do conceito de “residência fiscal” hoje empregado para o câmbio. Isso é sintoma de quanto a colaboração entre o Banco Central e a Receita Federal tem sido difícil.

Para quem investe no Brasil, é esperado um nível a mais de complexidade, o que na vida brasileira quer dizer uma camada a mais de dúvidas e incertezas. A Comédia dos Erros não está na intenção dos agentes. Na peça de Shakespeare, os irmãos gêmeos queriam se encontrar para reunirem a família num final feliz. Ocorre que justamente a semelhança entre os dois tornou-se o maior obstáculo para alcançarem esse objetivo.

Neste blog você encontrará sempre informações relevantes e atualizadas a respeito do tema, e orientações para evitar problemas com o Fisco e demais autoridades. Fique à vontade para nos relatar sua experiência, compartilhar o conteúdo com outros amigos que necessitem de orientações e entrar em contato conosco através do e-mail contato@tersi.adv.br ou então via WhatsApp. Clique aqui para enviar uma mensagem agora.

Conte comigo!

Referências:

- 1

- 2

- 3Essa vinculação pode ser vista no artigo 1º da Resolução Bacen nº 3.854/2010, que determina que a pessoa física considerada residente fiscal no país, pelos critérios da legislação tributária, deve prestar declaração de bens e valores que possuir fora do território nacional ao Banco Central do Brasil.

- 4Vide texto da Consulta Pública nº 90/2022 no Sistema de Consultas Públicas, opção “Consultas Encerradas”, e ali procure pelo número da consulta. Infelizmente, o Banco Central não tem a melhor estrutura de busca desses documentos.

- 5Instrução Normativa SRF no 208/2002, arts. 2º e 3º.

- 6A normativa atual do FMI está prevista no “BPM6”, ou seja, na sexta edição do Balance of Payments and International Investment Position Manual, p. 70-72.

Home ' Fóruns ' Residência cambial e mercado de câmbio: a comédia dos erros