Um tema surge com frequência nos trabalhos que desenvolvemos para nossos clientes: o que deve fazer aquele que não quer efetuar a saída fiscal, mas permanecer residente fiscal ao mesmo tempo no Brasil e em outro país? Pela nossa experiência, esse dilema é enfrentado por quem:

- vive no exterior, mas mantém no Brasil aplicações financeiras;

- vive no exterior e recebeu doações e heranças do Brasil, ou faz parte de um planejamento sucessório;

- vive no Brasil, mas é também cidadão americano ou portador de green card nos Estados Unidos;

- mantém um estilo de vida ou profissão que requer constantemente se movimentar entre o Brasil e outros países (altos executivos, pilotes de avião, trabalhadores “embarcados”), nem sempre acompanhado da família;

- vive em região de fronteira entre o Brasil e outro país (por exemplo, o Paraguai) e mantém família e negócios nos dois países.

Mencionamos a dupla residência fiscal brevemente quando tratamos da Declaração de Saída Definitiva do País, mas o tema merece ser analisado aqui com mais detalhes.

Este texto cuidará das principais dúvidas acerca da dupla residência fiscal: (i). o que significa ser residente fiscal no Brasil e em outro país; (ii). como os acordos bilaterais celebrados pelo Brasil para evitar a dupla tributação da renda (os “Acordos Brasileiros”) podem ser aproveitados pela pessoa física; e (iii). na ausência de um Acordo Brasileiro aplicável, como evitar que a renda seja tributada duas vezes. Por fim, levantaremos os 3 pontos que devem ser levados em conta na escolha entre efetuar a saída fiscal do Brasil ou manter a dupla residência fiscal.

O que significa ser residente fiscal no Brasil e em outro país

A pessoa física residente fiscal no Brasil e em outro país está em situação de “dupla residência fiscal”. Isso ocorre porque a legislação de cada Estado estabelece regras para determinar quem deve ser residente fiscal dentro de sua jurisdição, e cada um é soberano. O Brasil determina a residência fiscal com base em indícios de que alguém pretenda manter-se ligado ao Brasil, sejam subjetivos (para brasileiros) ou objetivos (para estrangeiros). Os Estados Unidos, por sua vez, consideram que todos com nacionalidade americana são residentes fiscais. Por isso, todo cidadão americano vivendo permanentemente no Brasil está em dupla residência fiscal, mesmo que nunca tenha sequer pisado o território dos Estados Unidos.

É extremamente raro, mas não impossível, alguém ter não apenas dupla, mas residência fiscal tripla ou múltipla. Tudo depende do cumprimento dos requisitos da legislação tributária de cada jurisdição envolvida. Do ponto de vista brasileiro, estar em situação de dupla residência fiscal também significa que:

- a residência fiscal no Brasil só se perde com a saída fiscal (seja saída definitiva ou temporária). Mudar-se para o território de outro país, tornando-se residente fiscal ali, não elimina por si só a residência fiscal no Brasil;

- a data em que uma pessoa se torna residente fiscal em outro país não tem significado nenhum para a legislação brasileira. É possível, por exemplo, efetuar a saída fiscal do Brasil num dia e, antes de cumpridas as regras de residência fiscal do novo país, permanecer num “limbo” em que não se é residente fiscal em jurisdição nenhuma. Essa situação é muito rara e costuma ser temporária, mas certamente é possível;

- o patrimônio no exterior, e a renda ali auferida, deverá ser informada na declaração de imposto de renda pessoa física (DIRPF), e a renda estará sujeita à tributação brasileira. Isso vale mesmo que o país estrangeiro isente o rendimento, ou já se tenha pago o imposto de renda estrangeiro.

Quase todos os Estados atualmente tributam a renda do residente em bases universais. Por isso, quem está em situação de dupla residência fiscal serve a dois “senhores”: deve submeter sua renda à tributação nos dois Estados diferentes, independentemente de onde ela tiver sido auferida.

É muito comum encontrarmos o caso de pessoas que declaram à Receita Federal somente os ativos e rendimentos de fonte brasileira, declarando os demais somente à autoridade fiscal do país estrangeiro. Isso não só é irregular, como, no limite extremo, pode estar sujeito a sanções penais.

É legal estar obrigado a pagar imposto sobre a mesma renda em dois países diferentes?

Sim. Assim como cada Estado define quem deve ser considerado residente fiscal em sua jurisdição, cada Estado pode impor sua própria legislação de imposto de renda. Esse fenômeno, a “dupla tributação” ou “bitributação”, é perfeitamente possível e comum, a ponto de ser assunto negociado em convenções e tratados internacionais.

Na maior parte dos casos, porém, o problema de pagar o mesmo imposto duas vezes se refere a situações em que um indivíduo é residente fiscal em um só país, mas aufere renda de fonte estrangeira.

Situação mais comum de dupla tributação

Suponha-se, por exemplo, que um consultor viaje muito para o exterior. Nesse período, visita clientes estrangeiros, prestando seus serviços a cada um durante poucos dias. O consultor é residente fiscal no Brasil, mas seu serviço é desempenhado e pago no exterior pela fonte estrangeira (o cliente). Não há dúvidas de que o Brasil, Estado de Residência do consultor, pode tributar a renda da prestação de serviços. Mas o Estado da fonte de produção do rendimento (país onde se encontra cada cliente) não tem o mesmo poder?

Para o Estado da Fonte, o consultor é tributado como não residente, normalmente, com retenção do imposto estrangeiro pela fonte pagadora. O Brasil, como Estado de Residência, poderá tributar o rendimento uma vez mais. O consultor paga então dois impostos, um no Brasil e outro no exterior. O consultor, nesse caso, tem pouco incentivo para manter clientela fora do Brasil, pois paga menos impostos quando presta a um cliente no País o mesmo serviço.

Ocorre que isso não é interessante para as relações internacionais brasileiras. Se o Brasil decidir tributar novamente, outros países poderão agir do mesmo jeito na situação oposta. Há desincentivo ao comércio internacional, e menor crescimento da economia local. Hoje existe certo grau de consenso de que, quando agem dessa forma, todos os Estados saem prejudicados, inclusive o Brasil.

Como um Estado alivia a dupla tributação

Cada Estado é livre para determinar meios diferentes para aliviar ou evitar a dupla tributação por meio de sua legislação. Tradicionalmente, isso ocorre com isenções: se o Brasil deixa de tributar a renda auferida no exterior, esta só é tributada pelo imposto estrangeiro (método da isenção). É mais comum hoje, entretanto, que o Brasil, na posição de Estado da Residência, transforme o valor do imposto estrangeiro em crédito fiscal, compensado contra o valor do imposto brasileiro (método do crédito). Dessa forma, só será pago imposto adicional se o crédito for inferior ao imposto devido no Brasil.

Por exemplo, suponha-se que no Brasil os serviços sejam tributados à alíquota de 25%, e que no exterior o imposto estrangeiro tenha sido de 10%. Nesse caso, no Brasil deve ser pago imposto somente pela diferença de 15% (25% menos 10%). A vantagem dessa solução é equiparar a tributação de todos os residentes no mesmo país: quer o consultor do nosso exemplo preste serviços a um cliente brasileiro ou estrangeiro, o custo da tributação será o mesmo.

Se, porém, o imposto estrangeiro for superior ao brasileiro (se lá o imposto seja de 30% em vez de 10%, por exemplo), o excesso de créditos é perdido, pois só será aproveitado contra outros rendimentos de fonte estrangeira. Nesse caso, o consultor ainda terá um custo maior para atender a clientes estrangeiros, mas o efeito da dupla tributação é mitigado (pagar 30% ainda é melhor solução que pagar 25% no Brasil mais 30% no exterior).

Como obter alívio

Os meios de obter esse tipo de alívio podem ser diferentes pela legislação de cada Estado, mas costumam ser concedidos da mesma maneira. Tomando o Brasil como foco:

- identifique de que rendimento se trata pela tributação brasileira (salário, dividendo, juros etc.) – cada País pode qualificar o mesmo rendimento de forma diferente;

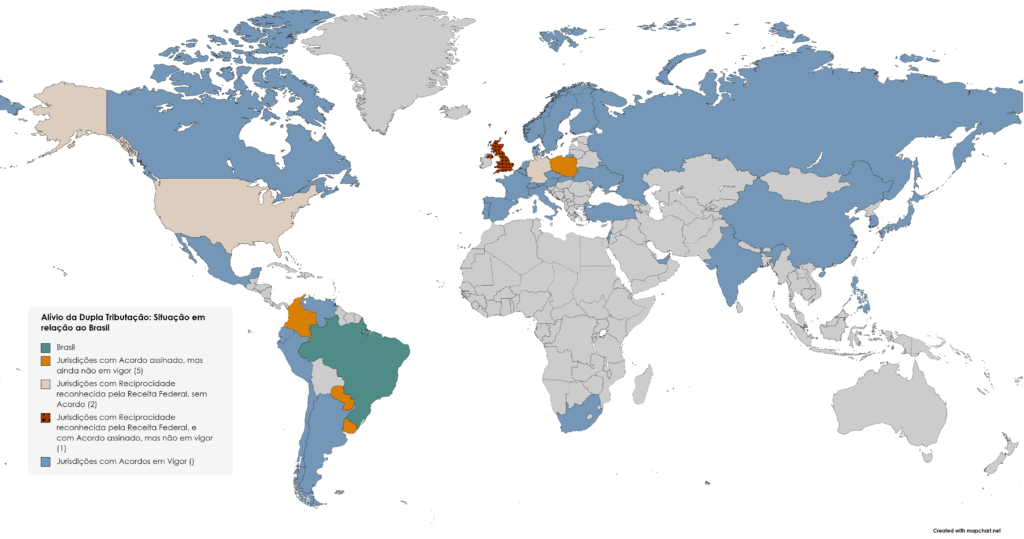

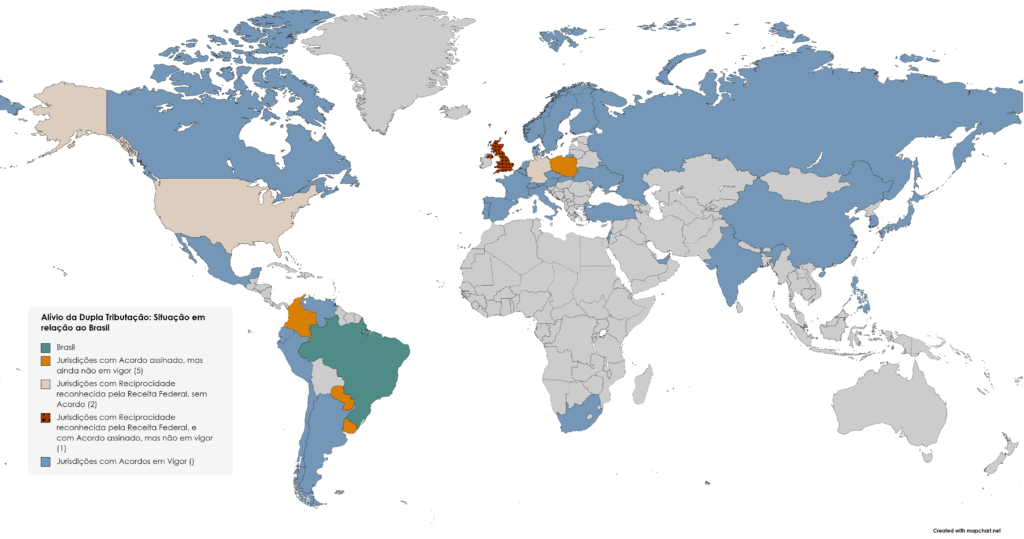

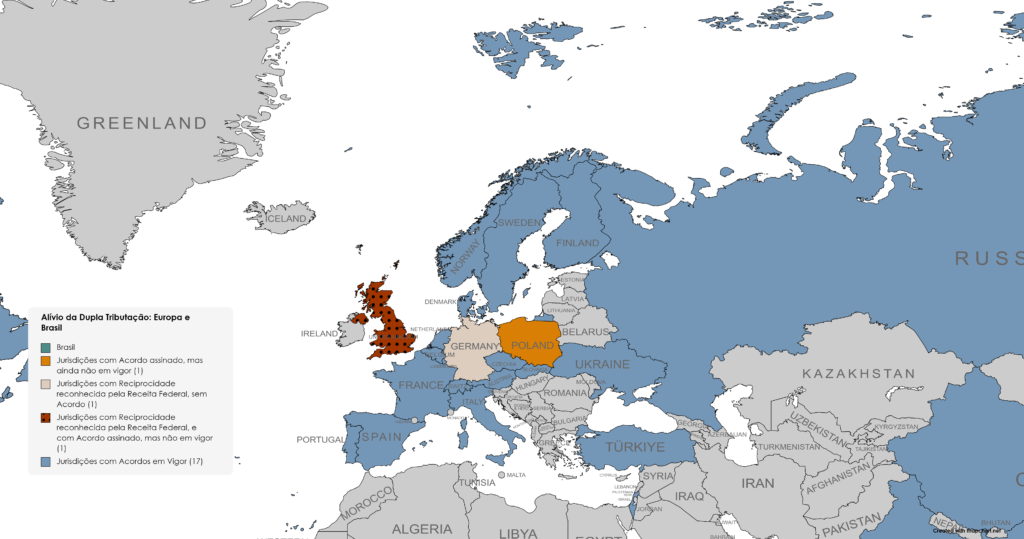

- procure saber se o Brasil tem um acordo internacional para evitar a dupla tributação com a jurisdição do País estrangeiro (o “Acordo”)1A Receita Federal mantém uma lista atualizada dos Acordos Brasileiros para evitar a dupla tributação. Para acompanhar os Acordos Brasileiros que ainda estão sendo negociados, ou que foram assinados, mas não ratificados, o Ministério das Relações Exteriores permite a pesquisa pelo sistema Concórdia.. Os países indicados em cor azul escura no mapa abaixo são aqueles com que há Acordos Brasileiros em vigor atualmente;

- se houver Acordo, identifique que método o Acordo emprega para evitar a dupla tributação daquele rendimento. De forma geral, o Acordo pode prever que o Brasil isente o rendimento, ou que conceda crédito no valor do imposto estrangeiro. É possível inclusive adotar outras soluções, desde que expressamente previstas no Acordo;

- se não houver um Acordo em vigor, deverá ser verificado se a legislação interna prevê, unilateralmente, a concessão de um alívio. O Brasil utiliza o chamado tratamento de reciprocidade: o Brasil permite o método do crédito, compensando-se o valor do imposto estrangeiro contra o imposto brasileiro, desde que seja provado que a legislação interna do outro país faria o mesmo se a situação fosse inversa (isto é, que o residente fiscal no exterior obteria o mesmo benefício em seu País se recebesse rendimentos de fonte brasileira).

A Receita Federal expressamente dispensa a prova de reciprocidade no caso dos Estados Unidos (só o imposto de renda federal), Reino Unido e Alemanha, indicados no mapa abaixo em cor azul clara. Assume-se que a legislação desses países já concede alívio, de forma que o Brasil deverá fazer o mesmo. Para os demais casos, indicados em cinza, o contribuinte pode ser chamado a provar que tem direito a creditar-se do valor do imposto estrangeiro:

| País | Situação |

|---|---|

| Argentina | Acordo em vigor desde 1983, com alterações em vigor desde 2019 |

| Chile | Acordo em vigor desde 2004, com alterações assinadas em 2022, ainda não ratificadas |

| Colômbia | Acordo assinado em 2022, ainda não ratificado |

| Equador | Acordo em vigor desde 1989 |

| Paraguai | Acordo assinado em 2000, mas ainda sem ratificação pelo Paraguai |

| Peru | Acordo em vigor desde 2010 |

| Uruguai | Acordo assinado e ratificado, deve entrar em vigor em 2024 |

| Venezuela | Acordo em vigor desde 2015 |

Lorem ipsum dolor sit amet, consectetur adipiscing elit. Ut elit tellus, luctus nec ullamcorper mattis, pulvinar dapibus leo.

Lorem ipsum dolor sit amet, consectetur adipiscing elit. Ut elit tellus, luctus nec ullamcorper mattis, pulvinar dapibus leo.

Os países indicados em azul no mapa são aqueles que já assinaram um Acordo com o Brasil. Há ainda aqueles em laranja, que assinaram Acordo, mas este continua em processo de ratificação, e por isso ainda não está em vigor (Colômbia, Paraguai, Polônia, Reino Unido e Uruguai). Para esses casos, o contribuinte precisa provar a reciprocidade de tratamento enquanto o Acordo não entrar em vigor (exceto para o Reino Unido, que a Receita Federal já reconhece).

A precaução brasileira faz sentido, quando se considera que o alívio da bitributação serve para facilitar as relações internacionais. É uma via de mão dupla: se não há disposição do outro país de abrir mão de parte de sua arrecadação para favorecer o intercâmbio com o Brasil, não há incentivo para o Brasil abrir mão de arrecadar o imposto de renda.

Novamente os Estados Unidos são um bom exemplo. Os Estados Unidos não se baseiam na noção de reciprocidade. Em vez disso, utilizam critérios próprios sobre o que seria um imposto de renda estrangeiro compatível com o americano para permitir compensação de créditos. Como o imposto brasileiro atende a tais critérios, os Estados Unidos admitem a compensação contra o imposto federal americano. Os impostos de renda estaduais não admitem compensação porque seguem legislação própria. Por esse motivo, por reciprocidade, o Brasil entende que só o imposto federal americano pode ser compensado contra o imposto brasileiro, não os impostos de renda estaduais.

Quase todas as jurisdições ao redor do mundo conferem algum tipo de alívio do imposto de renda por meio de sua legislação interna, de modo que cabe somente ter condições de fazer prova disso às autoridades fiscais brasileiras. Não se exige fazer prova antes de aproveitar o crédito na própria declaração de imposto de renda, mas somente diante de uma fiscalização em que esse ponto seja questionado.

Mas o que fazer na situação de dupla residência fiscal?

Até o momento, cuidamos somente da situação mais comum de um indivíduo ser residente fiscal no Brasil e auferir renda de fonte estrangeira. Porém, já mencionamos que a dupla residência fiscal é possível e frequente. Como evitar a dupla tributação se tanto o Brasil como o outro país pretendem tributar universalmente a renda?

Para os países com Acordos Brasileiros para evitar a dupla tributação (cor azul escura do mapa), há as chamadas “regras de desempate” (tie-break rules), pelas quais, para fins de aplicação do Acordo, somente um dos dois Estados é considerado o Estado de Residência. As regras de desempate podem variar de Acordo para Acordo, mas costumam prever que, na dúvida entre qual de dois Estados deva ser considerado para aplicação do Acordo, será o Estado de residência fiscal:

- aquele onde a pessoa física mantiver habitação permanente;

- aquele onde sejam mais estreitas as suas relações pessoais e econômicas (centro de interesses vitais), se o critério anterior falhar; ou

- aquele onde permanecer habitualmente, se os dois critérios anteriores falharem; ou

- aquele de que for nacional, se os três critérios anteriores falharem; ou

- aquele escolhido de comum acordo entre os dois Estados, se todos os demais critérios falharem.

Vale notar que o último critério depende do consenso entre as autoridades de dois Estados diferentes. Ainda que haja procedimento previsto para isso, ambas precisam estar interessadas em negociar para que se resolva a questão. Desta forma, o que interessa é analisar caso a caso se os principais critérios são atendidos ou não. É muito raro que todos sejam esgotados sem solução.

É importante entender as consequências de o Brasil perder a posição de Estado de Residência na aplicação das regras de desempate. Vamos supor que um brasileiro viva com a família no exterior, mas preserve a intenção de manter-se residente fiscal no Brasil porque aqui mantém determinados negócios e investimentos (critério subjetivo). Pelas regras de desempate, sua residência fiscal está no exterior. Essa pessoa NÃO precisa:

- formalizar a saída fiscal do Brasil;

- comunicar as fontes pagadoras da sua residência fiscal no exterior, pelo menos a princípio; nem

- deixar de apresentação declaração de imposto de renda pessoa física no Brasil.

A própria aplicação das regras de desempate de um Acordo pressupõe que o contribuinte mantenha, pela lei interna de cada jurisdição, a situação de dupla residência fiscal. Por isso, para todos os efeitos, a pessoa física continua a ser tratada como residente fiscal no Brasil pela lei interna, mas a aplicação das regras brasileiras é alterada naquilo que dispuser o Acordo (Código Tributário Nacional, art. 98).

Suponha-se, por exemplo, que a pessoa física receba um salário em função de um emprego desempenhado no exterior, sem nenhum vínculo com o Brasil. Pelas regras ordinárias de residência fiscal brasileira, esses rendimentos precisam ser submetidos à tributação do carnê leão pelas alíquotas progressivas (de até 27,5%), compensando-se o valor de eventual imposto pago no exterior. A regra geral dos Acordos Brasileiros, porém, é de que o rendimento nessas condições seja isento.

É dizer que, mesmo que a legislação brasileira interna mande tributar, o Acordo Brasileiro força o Brasil a conceder uma isenção. Nessa hipótese, na declaração de imposto de renda brasileira referido salário precisará ser informado como rendimento isento auferido no exterior (regra do Acordo), e não como rendimento submetido à sistemática do carnê leão (regra interna). Por coerência, o imposto pago no exterior por referido rendimento não é aproveitado como crédito contra o imposto brasileiro, pois a incidência do imposto estrangeiro foi afastada.

Se não houver um Acordo Brasileiro aplicável, como evitar a dupla tributação de quem está em situação de dupla residência fiscal?

Para esse casos, aplica-se a solução da própria legislação brasileira, já explicada. Toda a renda auferida no exterior será sujeita à tributação brasileira, e o imposto estrangeiro poderá ser compensado se houver reciprocidade de tratamento pela jurisdição estrangeira. A Receita Federal reconhece automaticamente a reciprocidade para três casos: Reino Unido, Alemanha e Estados Unidos (para este, só o imposto de renda federal). Para os demais casos, o contribuinte pode ser chamado a comprovar a reciprocidade apresentando como prova a legislação estrangeira em eventual fiscalização.

Havendo a reciprocidade de tratamento, o imposto estrangeiro poderá ser compensado como crédito, atendidas as regras brasileiras para sua conversão em reais. A compensação contra o imposto brasileiro opera-se até o limite do imposto brasileiro devido sobre os rendimentos de fonte estrangeira.

Da mesma forma, se no Estado estrangeiro a renda brasileira precisa ser submetida à tributação local, aplica-se a regra de referido Estado para aliviar a dupla tributação. É ela quem determina como o imposto brasileiro deverá ser aproveitado. Geralmente, a exemplo do Brasil, este é utilizado como despesa dedutível ou como crédito contra o imposto estrangeiro. A seu critério, a legislação local também pode preferir isentar o rendimento brasileiro.

Como decidir se é melhor formalizar a saída fiscal ou manter dupla residência fiscal

Pela nossa experiência, levamos principalmente 3 vetores em consideração no momento dessa decisão:

- Longo prazo x curto prazo: a intenção de ausentar-se do Brasil para viver no exterior é de curto prazo (menos de 5 anos) ou de longo prazo (5 anos ou mais)? Se for de longo prazo, é razoável esperar que essa decisão seja revertida, de forma que o retorno no curto prazo seja o resultado mais provável?

- Interesses no Brasil: mesmo vivendo no exterior, haverá ainda no Brasil ativos e rendimentos relevantes, ou quase toda a renda e patrimônio serão transferidos para o exterior?

- Carga tributária brasileira: em situação de dupla residência fiscal, mesmo com a aplicação de Acordo ou medidas unilaterais de alívio à dupla tributação, o que é mais provável: que no Brasil se pague imposto complementar ou que nada mais se pague?

De maneira geral, é mais interessante manter a dupla residência fiscal, ao menos temporariamente, se a permanência no exterior for de curto prazo ou com boas chances de ser revertida no curto prazo, se os interesses no Brasil continuem relevantes e se a tributação brasileira não representar uma carga adicional. Os procedimentos para formalizar a saída fiscal, principalmente pelo aspecto cambial, são relevantes, e no retorno ao Brasil (“entrada fiscal”) precisam ser revertidos. Por isso, nesses casos pode ser mais simples e favorável para o contribuinte manter a dupla residência fiscal.

No limite oposto, para quem decidiu permanecer no exterior em definitivo ou por longo prazo, sem chances de reverter sua decisão, sem interesses relevantes no Brasil e sob uma carga tributária menor que a brasileira, a saída fiscal será mais favorável. Para esses casos, formalizar a saída fiscal é apenas reconhecer uma situação de fato perante o Fisco brasileiro e as fontes pagadoras.

É fácil perceber que há situações entre os dois opostos mencionados, que exigem uma atenção mais detida. Nesses termos, é importante isolar: (i). quais interesses no Brasil deverão permanecer mesmo após deixar o País, e como se pretende mantê-los; (ii). quais os ativos e rendimentos a serem mantidos no exterior, tendo em vista as obrigações tributárias e cambiais brasileiras; e (iii). saber se a tributação da jurisdição estrangeira é maior ou menor que a brasileira para os itens de renda relevantes. A conjugação dessas informações é que permitirá identificar a melhor solução.

Neste blog você encontrará sempre informações relevantes e atualizadas a respeito do tema, além de orientá-lo para evitar problemas com o Fisco e demais autoridades. Fique à vontade para nos relatar sua experiência, compartilhar o conteúdo com outros amigos que necessitem de orientações e entrar em contato conosco através do e-mail contato@tersi.adv.br ou via WhatsApp. Clique aqui para enviar uma mensagem agora.

Confira mais posts sobre tributação e planejamento de patrimônio em informações para residentes no exterior.

Conte comigo!

Referências:

- 1A Receita Federal mantém uma lista atualizada dos Acordos Brasileiros para evitar a dupla tributação. Para acompanhar os Acordos Brasileiros que ainda estão sendo negociados, ou que foram assinados, mas não ratificados, o Ministério das Relações Exteriores permite a pesquisa pelo sistema Concórdia.

Home ' Fóruns ' Vivendo no Brasil e em outro País: Dupla Residência Fiscal, Acordos Brasileiros e Reciprocidade