Algumas empresas, com ações cotadas em bolsa, oferecem planos de stock options como forma de plano de incentivo para empregados e diretores. Esses planos podem ser organizados de várias maneiras, e já tive oportunidade de analisar algumas delas nos últimos 12 anos. O mais comum deles é a entrega de opções de planos de compra de ações (os planos de stock options), que podem ser exercidas após alguns anos de manutenção do vínculo com a empresa.

Os planos de stock options tomam por referência as cotações em bolsa das ações da própria empresa. Para o participante do plano, há uma expectativa de receber como benefício a valorização das ações no período. Do ponto de vista da empresa, há o incentivo para que o participante atinja as metas sem que a empresa precise desembolsar caixa.

Os incentivos em si são claros, mas a legislação aplicável não é. As perguntas são muitas: trata-se de renda do trabalho ou de uma operação mercantil totalmente especulativa? Qual o tributo devido? Devido por quem, e em que momento?

O objetivo deste texto é esclarecer, para quem é participante de um plano de incentivo, como os benefícios funcionam e como são lidos pela legislação brasileira. Nossa legislação é omissa, mas algumas das perguntas acima já foram respondidas pela jurisprudência administrativa.

Também desejo compartilhar minha experiência pessoal e a de nosso escritório com os principais problemas práticos enfrentados por quem participa de planos de empresas com ações cotadas no exterior. Nem sempre as próprias empresas oferecem orientações claras. É importante informar, em especial, o que deve ser declarado no Brasil, em que momento, e quando tributar os rendimentos ou ganhos.

Primeira questão: qual o seu plano?

São muitos os possíveis desenhos dos planos de incentivo. Para esclarecer apenas os conceitos essenciais, três exemplos de plano serão descritos, Plano A, Plano B e Plano C. Não pretendo esgotar todas as alternativas possíveis, apenas tratar de situações bastante comuns:

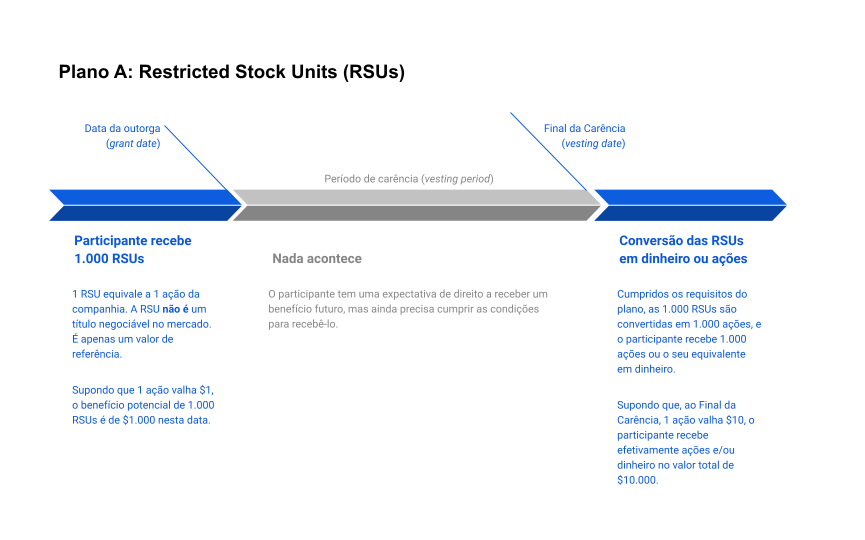

Plano A (Restricted Stock Units – RSUs)

No dia da outorga das RSUs (grant date), o participante recebe 1.000 RSUs, sem nenhum custo. Cada RSU corresponde a uma ação da companhia. O plano tem um período de carência de 5 anos (vesting period). Ao final dos 5 anos, se continuar vinculado à companhia (vesting date), o participante recebe 1.000 ações da companhia, ou seu equivalente em dinheiro. Nesse caso, o valor do benefício é igual ao valor das ações no final do período.

Vale notar que, no exemplo acima, o participante sempre terá um ganho. No exemplo acima, pouco importa que a cotação das ações na data da outorga. O que interessa é o valor na data em que o benefício é recebido. Se a ação tivesse se desvalorizado (de $1 para $0,50 em vez de valorizar de $1 para $10), ainda assim o participante teria um ganho. O participante pode não ter valores a receber, mas jamais assumirá uma perda.

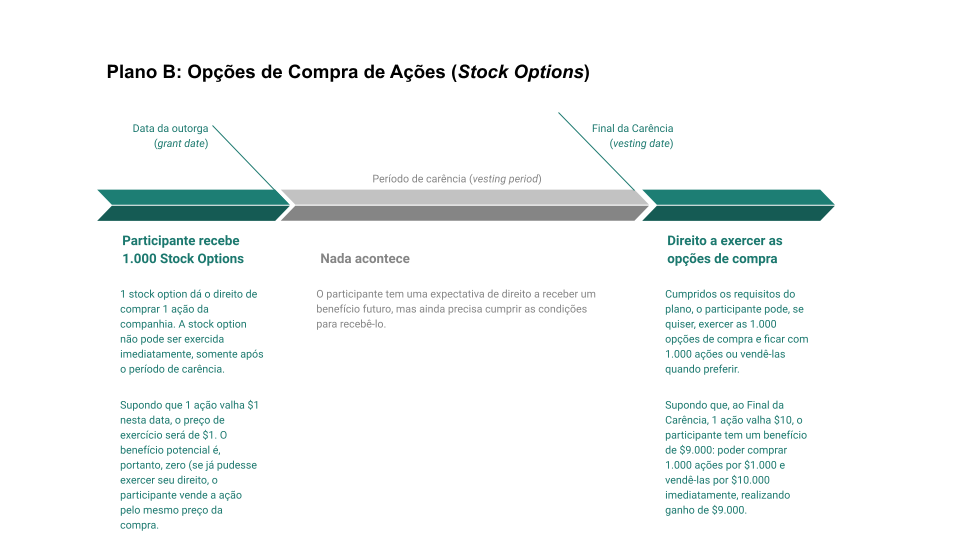

Plano B (Planos de Stock Options)

No dia da outorga (grant date), o participante recebe 1.000 opções de compra (stock options), sem nenhum custo. Cada opção de compra dá direito a adquirir 1 ação da companhia, por um preço de exercício (exercise price) correspondente ao valor de mercado da ação na data da outorga. O plano tem um período de carência de 5 anos (vesting period). Ao final dos 5 anos, se continuar vinculado à companhia (vesting date), o participante passa a poder exercer, se quiser, as 1.000 opções de compra que recebeu. Ao exercer seu direito, o participante deve gastar o preço de exercício. A partir de então, pode manter a ação como um investimento financeiro qualquer ou vendê-la imediatamente no mercado, realizando um ganho de capital.

Diferente do exemplo anterior, neste plano de incentivo o participante não sabe se terá um ganho ao final do período ou não. O que o participante sabe é que, se ao final do período de carência as ações valerem mais que $1, terá um ganho. Se as ações desvalorizarem para $0,50, não fará sentido exercer o direito de compra das ações, pois poderia comprá-las no mercado por menos.

Outro ponto é que o ganho do Plano B é menor. Enquanto no Plano A o benefício do participante é o valor das ações recebidas, no Plano B é apenas a valorização das ações durante o período de carência.

Apesar de suportar mais risco que no exemplo anterior, o participante só suportará uma perda se quiser, pois não está obrigado a exercer as opções de compra que ganhar. O participante não arrisca recursos próprios.

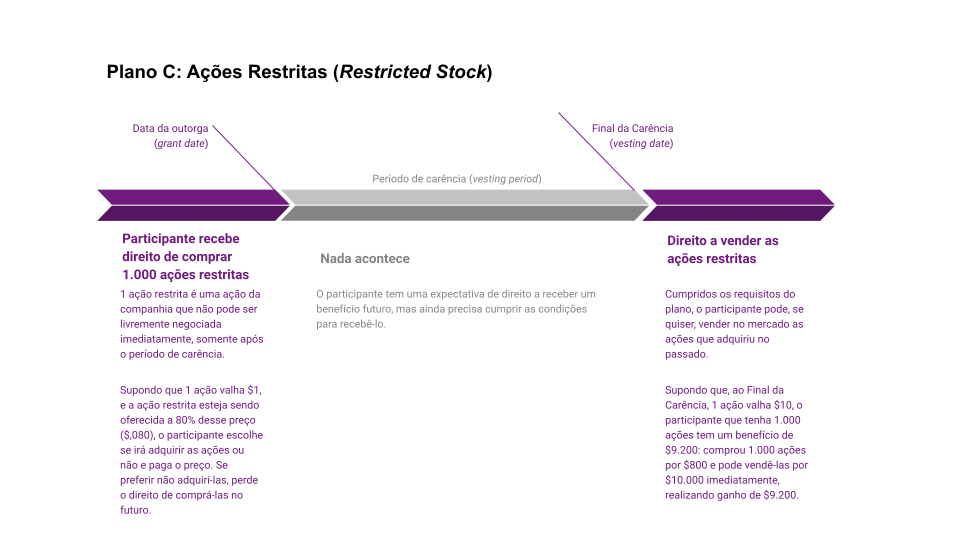

Plano C (Ações Restritas – Restricted Stock)

Na data da outorga (grant date), o participante recebe o direito de comprar 1.000 ações de negociação restrita, a um custo de 80% do valor de mercado das ações em referida data. As ações assim compradas não podem ser vendidas. O plano tem um período de carência de 5 anos (vesting period). O participante poderá vendê-las apenas ao final dos 5 anos (vesting date), continue vinculado à companhia ou não.

O Plano C é diferente dos dois planos de incentivo anteriores porque, nele, o participante se arrisca. O participante sabe que, se ao final do período de carência as ações valerem mais que os $0,80 que pagou, terá um ganho. Também sabe que adquiriu as ações por menos do que valiam na época da compra, mas ao mesmo tempo não podia vendê-las, e por isso assumiu o risco da desvalorização para menos de $0,80. Se as ações desvalorizarem para $0,50, realizará uma perda. Seu ganho depende de uma situação fora de seu controle (a valorização das ações da companhia).

O tamanho do risco dependerá das condições específicas do plano. Se o período de carência for muito curto (1 semana), por exemplo, deverá haver perda somente se a cotação cair 20% durante o período, o que pode acontecer, mas é pouco provável. Já para uma carência de vários anos, o risco envolvido é muito maior.

Por que analisar os Planos de Stock options é importante

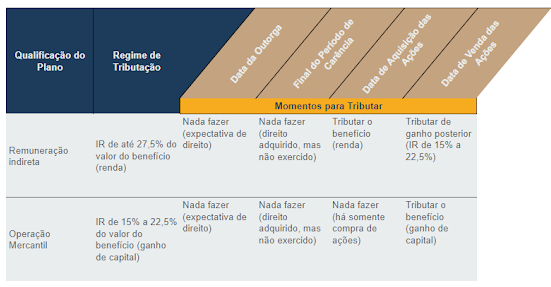

O primeiro aspecto discutido em planos de incentivo é a aleatoriedade. Isto significa saber se, para o participante, o benefício do plano representa uma forma indireta de remuneração do trabalho prestado à empresa ou uma oportunidade de especulação mercantil. Na primeira hipótese, há uma renda do trabalho a ser tributada; na segunda, há mera negociação de ações, e o participante só terá um ganho de capital no futuro.

No Brasil, o imposto de renda é de até 27,5% para rendimentos do trabalho, ou de 15% para ganhos de capital (alíquotas maiores do que 15% aplicam-se a ganhos de mais de R$ 5 milhões). Qualificar o tipo de renda implica uma grande diferença no valor do imposto.

A segunda consequência refere-se ao momento de tributar. Qualificado como ganho de capital, o imposto deverá ser cobrado apenas quando as ações forem vendidas no mercado, não quando adquiridas. O participante pode pagar o imposto com o produto recebido pela venda das ações.

No caso do rendimento do trabalho, o atual entendimento do Carf (Conselho Administrativo de Recursos Fiscais) é de que o imposto de renda será devido no momento em que as ações forem recebidas, isto é, no momento em que, terminado o período de carência, o participante exercer as opções de compra ou receber as ações a que tiver direito. O imposto deverá ser pago mesmo que o participante não tenha realizado o ganho, isto é, mesmo que não tenha recebido dinheiro nem pretenda vender as ações recebidas.

A tabela abaixo resume as decisões envolvendo a análise dos planos de incentivo de acordo com a jurisprudência do Carf:

Há outras discussões ainda no âmbito do Carf, como se a empresa está obrigada a reter o imposto de renda na fonte (IRRF) e a pagar contribuições previdenciárias. O foco deste texto está apenas no participante, de forma que assumiremos que este deve pagar o imposto de renda e, com isso, declarar os rendimentos.

Devo informar os direitos na Declaração de Imposto de Renda Pessoa Física (DIRPF)?

Há muitas dúvidas sobre o que informar na DIRPF, principalmente quando as ações ou stock options são adquiridas pelo participante sem custo. Quando devem ser informados esses direitos, e por que valor, se nada foi gasto?

Não há orientações precisas da Receita Federal a esse respeito. Como já mencionamos em texto anterior sobre como declarar ativos no exterior, as ações e quotas de uma mesma empresa devem ser informadas se o custo de aquisição delas for igual ou superior a R$ 1.000,00 (mil reais). As stock options não são ações nem quotas, mas derivativos, e por isso devem ser informados se o custo de aquisição for igual ou superior a R$ 5.000,00 (cinco mil reais).

Portanto, se as stock options ou ações tiverem sido adquiridas sem nenhum custo, não há obrigação de informá-las na declaração, embora nada impeça de fazê-lo. Quando o participante gasta recursos seus para adquirir ações ou stock options, há obrigação de declará-las pelo valor gasto, sempre que o custo superar os limites referidos.

E quando as ações forem recebidas numa situação em que, para a jurisprudência, há obrigação de reconhecer e tributar o benefício do plano como remuneração indireta? Nesse caso, o valor da remuneração se torna o custo de aquisição das ações, e referido valor deve ser adotado na declaração desses bens e direitos.

Em resumo, se as ações ou stock options:

- foram outorgadas ao participante sem custo, não há obrigação de informá-las na DIRPF;

- foram adquiridas pelo participante com recursos seus, devem ser informadas pelo custo respectivo, podendo ser dispensada a declaração se o custo incorrido for inferior a R$ 1.000,00 (para ações) ou R$ 5.000,00 (stock options);

- foram adquiridas em situação que se entende haver remuneração indireta, devem ser informadas tomando o valor da remuneração indireta como custo de aquisição das ações.

Numa operação posterior, em que as ações forem vendidas, o custo informado deverá ser utilizado no cálculo do ganho de capital da venda das ações no mercado.

Devo informar os direitos na Declaração de Capitais Brasileiros no Exterior (DCBE)?

Há casos em que o participante do plano de incentivo recebe ações ou stock options de ações negociadas em bolsa no exterior. Se o valor dos ativos no exterior do participante superarem o limite mínimo de 100.000 dólares americanos, estes deverão ser informados na DCBE.

Uma primeira questão é saber em que momento alguém passa a deter bens ou direitos que devem ser informados. De uma forma geral, entendemos que nada deverá ser informado enquanto houver somente uma expectativa de direito (houve a outorga, mas os requisitos do plano ainda não foram cumpridos). Depois do cumprimento dos requisitos, haverá a obrigação de informar.

Sobre este tema, há duas observações importantes:

- as ações negociadas em bolsa, em situação em que o declarante tem menos de 10% de participação na companhia, devem ser informadas na ficha “Ações negociadas em bolsa”. Nela, são pedidas informações sobre o Mercado de Negociação, a Moeda e o Valor na Data-base. Também se pede o valor dos Dividendos Recebidos no ano, se houver;

- as stock options, por serem instrumentos derivativos, devem ser informados na ficha “Derivativo – opção”. Nela se informa o País, a Moeda, o Método de Valoração e o Valor na Data-base. O Método de Valoração pode ser pelo critério intrínseco (comparação com o valor da ação) ou extrínseco (uma análise econométrica). Usualmente é mais simples utilizar o critério intrínseco.

O Banco Central disponibiliza o Manual de Preenchimento da DCBE, em sua versão atual, neste link.

Recomendamos também a leitura do nosso texto sobre como declarar ativos no exterior, que traz mais detalhes sobre a DCBE em si e as multas para entrega com atraso dessa declaração pouco conhecida. Neste blog você encontrará sempre informações relevantes e atualizadas a respeito do tema, além de orientá-lo para evitar problemas com o Fisco e demais autoridades. Fique à vontade para nos relatar sua experiência, compartilhar o conteúdo com outros amigos que necessitem de orientações e entrar em contato conosco através do e-mail contato@tersi.adv.br, ou clique aqui para enviar uma mensagem via WhatsApp agora.

Conte comigo!

Home ' Fóruns ' Planos de Stock Options: o que é, como tributar e como declarar