É comum, quando trato de temas referentes à declaração de saída definitiva do Brasil, responder a perguntas sobre como fica a situação dos imóveis que estão no Brasil, em especial quando deles se recebe aluguéis. Para quem mora no exterior e recebe aluguel no Brasil, não há restrição à compra de imóveis. Mas, para não residentes, as regras sobre aluguéis se aplicam de forma um pouco diferente.

O objetivo deste texto é dar orientação para quem fez a saída fiscal ou pretende fazê-lo e quer saber como se torna sua situação com imóveis após a saída fiscal, com atenção maior para o recebimento de aluguéis vindos do Brasil. Não é objeto tratar aqui da tributação dos rendimentos do não residente de forma geral, nem de como fica a tributação dos aluguéis no país em que a pessoa mora. Esse é tema que depende de qual será a outra jurisdição.

Principais diferenças entre o residente e o não residente

“Moro no exterior e recebo aluguel no Brasil”: a respeito da situação de imóveis localizados no Brasil que estejam alugados a terceiros, a tributação do não residente é um pouco diferente do usual, e há diferenças entre o tratamento do residente fiscal no Brasil e do não residente, que formalizou a saída fiscal. Os pontos abaixo resumem os aspectos mais relevantes sobre o assunto1O Manual do Imposto de Renda Retido na Fonte – Mafon foi preparado pela Receita Federal para prestar esse tipo de orientação. As referências ao tema abaixo estão nas páginas que tratam do código 9478 (Aluguel e Arrendamento de Residentes ou Domiciliados no Exterior). A versão mais recente do Mafon é de 2022.:

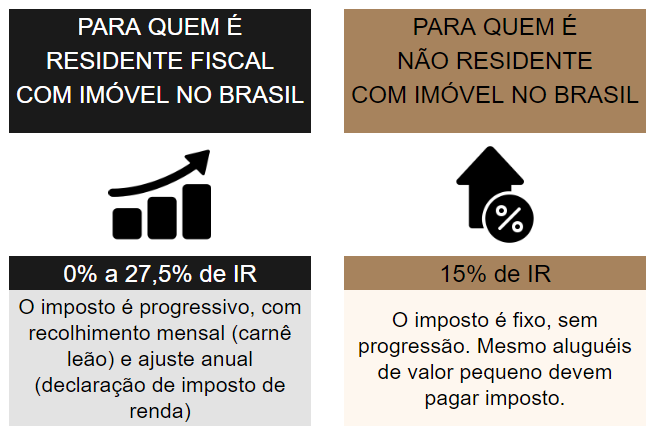

- quanto se paga: 15% de imposto de renda, em vez de 0% a 27,5%;

- sobre o que se paga: tanto o residente fiscal no Brasil como o não residente calculam o imposto sobre o aluguel líquido de algumas despesas previstas em lei;

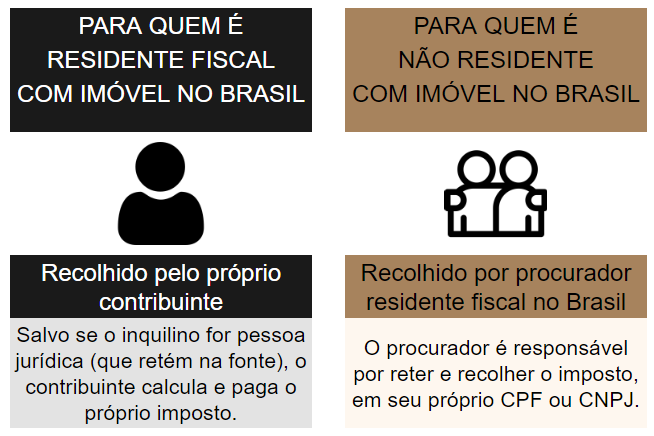

- quem paga: a legislação prevê que um procurador residente fiscal no Brasil, e não o contribuinte, deve recolher o imposto;

- quando paga: no mesmo dia do recebimento do aluguel (data do fato gerador);

- como declarar: não por declaração de imposto de renda, mas por Declaração de imposto retido na fonte (Dirf) anual.

Abaixo tratamos desses tópicos com um pouco mais de detalhe.

Alíquota: quanto se paga de imposto no Brasil sobre o aluguel de imóveis

A alíquota de imposto de renda sobre o aluguel de imóveis é de 15%. Vale mencionar que não existe alíquota progressiva nesse caso, o que é uma diferença em comparação ao residente fiscal no Brasil.

Isso significa que mesmo pequenos valores, como R$ 1.000/mês, não estão isentos de imposto para o não residente.

Base de cálculo: sobre aluguel bruto ou líquido?

Tanto o residente fiscal no Brasil como o não residente calculam o valor do imposto sobre o mesmo valor. A legislação admite algumas despesas do valor do aluguel bruto suportadas pelo locador. Mas são despesas relevantes:

- despesas de condomínio;

- impostos, taxas e emolumentos que incidam sobre o imóvel (IPTU, taxa de lixo etc.);

- despesas de cobrança ou recebimento do próprio aluguel; e

- despesas de aluguel de imóvel sublocado, se for o caso.

Entendemos que as despesas de cobrança abrangem não apenas boleto bancário, por exemplo, mas também a comissão para a imobiliária que intermediar o pagamento. Nesse caso, portanto, apenas o aluguel líquido sofrerá a incidência de 15% de imposto de renda devido pelo não residente.

Quando pago o imposto de renda sobre os aluguéis

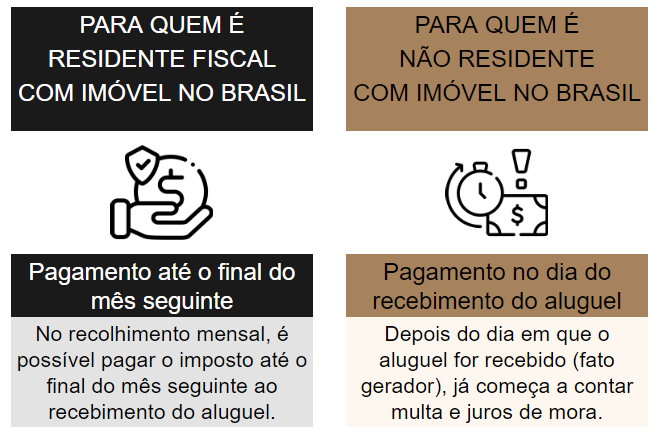

Esse ponto costuma ser uma surpresa negativa para os clientes, pois o prazo do não residente é muito curto. O imposto devido pelo não residente deve ser retido e recolhido no mesmo dia do recebimento do aluguel, data do fato gerador.

Enquanto o residente fiscal no Brasil tem até o final do mês seguinte para recolher o imposto pela sistemática do carnê leão (recolhimento mensal obrigatório), para o não residente no dia seguinte ao recebimento do aluguel já começam a ser cobrados os acréscimos pelo atraso (multa e juros de mora).

O valor da multa de mora é de 0,33% por dia de atraso (até o máximo de 20%). Os juros são simples, calculados pela Taxa SELIC, mais 1% pelo mês ou fração de mês em que ocorrer o pagamento do imposto.

Essa é uma situação em que a lei desconfia do não residente de forma injusta. O Código Tributário Nacional não exige lei para definir a data de vencimento do pagamento do imposto, mas nesse caso foi o que ocorreu. Infelizmente, somente com uma mudança de lei essa discriminação pode ser corrigida.

Como pagar o imposto sobre o aluguel recebido

A situação dos aluguéis de imóveis no Brasil recebidos por não residente tem um tratamento singular. Um procurador residente fiscal no Brasil, representando o locador, tem responsabilidade exclusiva por recolher esse imposto, com o código da guia DARF 9478.

Como responsável tributário, o procurador deverá recolher, em seu próprio CPF ou CNPJ, o valor do imposto de renda sobre os aluguéis. Não é no CPF do locador não residente.

Como declarar o imposto de renda para a Receita Federal

Não há até o momento, no Brasil, a entrega de declaração de imposto de renda do não residente, embora já tenhamos encaminhado proposta nesse sentido para a Receita Federal. Dessa forma, o contribuinte não residente não declara para o Fisco o recebimento de aluguéis de imóvel situado no Brasil.

Em vez disso, o procurador é quem declara ao Fisco as guias de imposto referentes aos aluguéis, e demais informações a respeito do locador não residente. Essa é uma das maneiras que o Fisco tem hoje de cruzar informações a respeito dos aluguéis nesse caso.

A declaração prevista para informar os rendimentos de não residente é a Declaração de imposto retido na fonte (Dirf)2A Receita Federal oferece um manual Perguntas e Respostas sobre o preenchimento da Dirf. Embora não seja fácil de ler, o manual esclarece que os rendimentos de aluguel de não residentes devem ser informados nessa declaração.. A entrega é anual. Não se trata de uma declaração de imposto de renda. Deve ser entregue pelo procurador até o final do mês de fevereiro do ano seguinte ao recebimento dos aluguéis.

Como receber aluguel no Brasil morando no exterior

Nada impede que o procurador no Brasil administre os aluguéis em favor do não residente, recebendo o aluguel, retendo e recolhendo o imposto de renda no código da DARF 9478 e remetendo para o exterior o que restar do aluguel, por operação de câmbio.

Mas isso não é prático. Há despesas do imóvel a pagar, e pode ser necessário manter uma reserva no Brasil para fazer frente a exigências. Nossa experiência com clientes é que a maior parte prefere manter os recursos aplicados no Brasil para cumprir as rotinas referentes à administração de aluguéis, e só de vez em quando remeter os valores para o exterior.

Vale mencionar que, pela legislação cambial, o Banco Central prevê a necessidade de uma conta de domiciliado no exterior (CDE) como conta bancária do não residente. Por esse motivo, uma conta dessas seria necessária para a administração dos recursos. Não encontramos regra a respeito do uso de contas bancárias pela Receita Federal. Trata-se de uma exigência somente do lado do Banco Central.

Neste blog você encontrará sempre informações relevantes e atualizadas a respeito do tema, e orientações para evitar problemas com o Fisco e demais autoridades. Fique à vontade para nos relatar sua experiência, compartilhar o conteúdo com outros amigos que necessitem de orientações e entrar em contato conosco através do e-mail contato@tersi.adv.br ou então via WhatsApp. Clique aqui para enviar uma mensagem agora.

Conte comigo!

Referências:

- 1O Manual do Imposto de Renda Retido na Fonte – Mafon foi preparado pela Receita Federal para prestar esse tipo de orientação. As referências ao tema abaixo estão nas páginas que tratam do código 9478 (Aluguel e Arrendamento de Residentes ou Domiciliados no Exterior). A versão mais recente do Mafon é de 2022.

- 2A Receita Federal oferece um manual Perguntas e Respostas sobre o preenchimento da Dirf. Embora não seja fácil de ler, o manual esclarece que os rendimentos de aluguel de não residentes devem ser informados nessa declaração.

Home ' Fóruns ' Moro no exterior e recebo aluguel no Brasil: o que faço?